содержание .. 376 377 378 379 ..

ПАО Газпром. Квартальные отчёты за 2005-2014 годы - часть 378

11

ИНН: 8905000428

ОГРН: 1028900703963

Сумма задолженности: 26 150 156 тыс. руб.

Размер и условия просроченной задолженности (процентная ставка, штрафные санкции, пени):

нет

Кредитор является аффилированным лицом эмитента: Да

Доля эмитента в уставном (складочном) капитале (паевом фонде) коммерческой организации, %:

99

,02

Доля принадлежащих эмитенту обыкновенных акций такого акционерного общества, %: 98.67

Доля участия лица в уставном капитале эмитента, %: 0

Доля принадлежащих лицу обыкновенных акций эмитента, %: 0

2.3.2. Кредитная история эмитента

Описывается исполнение эмитентом обязательств по действовавшим в течение последнего

завершенного финансового года и текущего финансового года кредитным договорам и/или договорам

займа, в том числе заключенным путем выпуска и продажи облигаций, сумма основного долга по

которым составляла 5 и более процентов балансовой стоимости активов эмитента на дату окончания

последнего завершенного отчетного периода (квартала, года), предшествовавшего заключению

соответствующего договора, в отношении которого истек установленный срок представления

бухгалтерской (финансовой) отчетности, а также иным кредитным договорам и/или договорам займа,

которые эмитент считает для себя существенными.

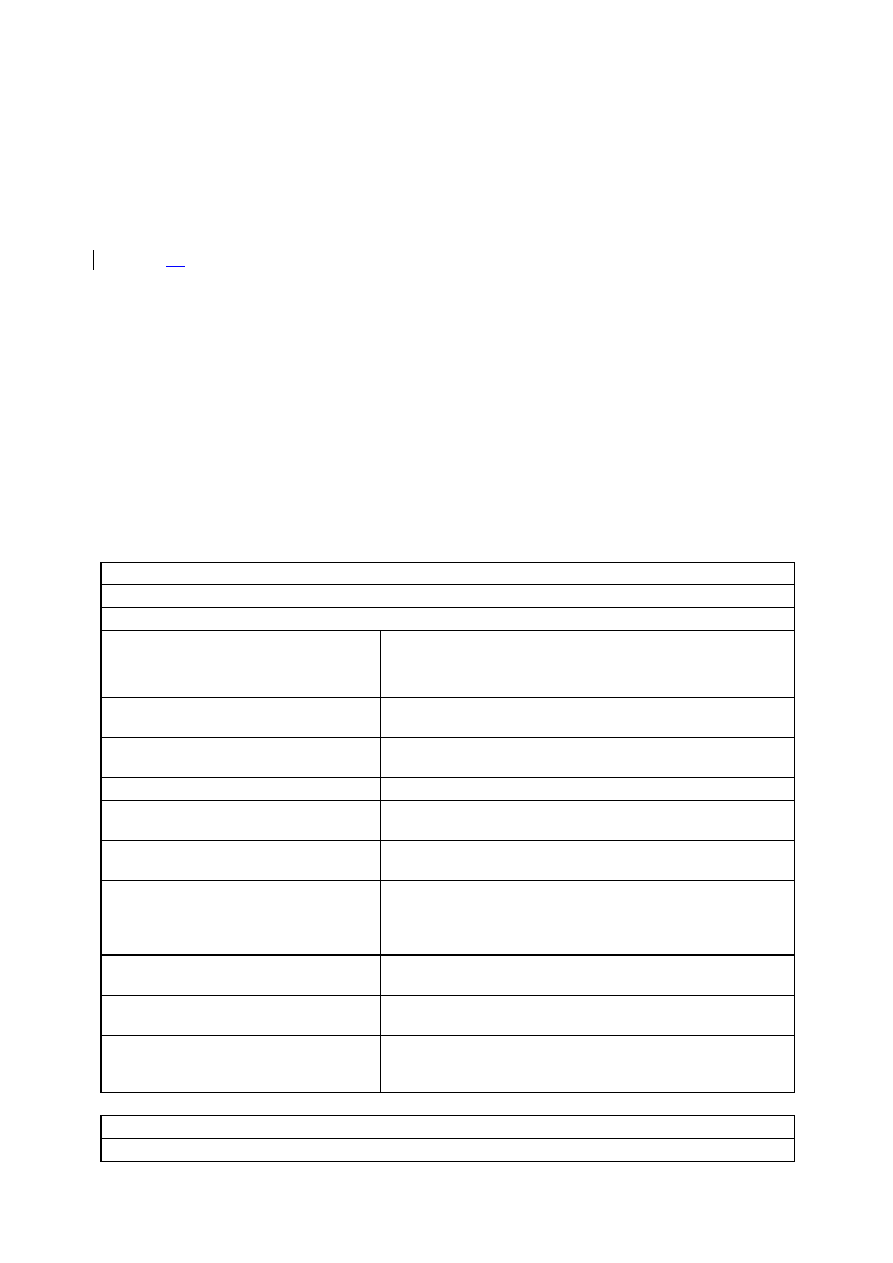

Вид и идентификационные признаки обязательства

1. Кредитный договор, ГПН-13/12200/02321/Р от 29.11.2013

Условия обязательства и сведения о его исполнении

Наименование и место нахождения или

фамилия, имя, отчество кредитора

(займодавца)

Mizuho Bank, Ltd

Bracken House

One Friday StreetLondon EC4M 9JA United Kingdom

Сумма основного долга на момент

возникновения обязательства, USD

2 150 000 USD X 1000

Сумма основного долга на дату

окончания отчетного квартала, USD

2 150 000 USD X 1000

Срок кредита (займа), (лет)

5

Средний размер процентов по кредиту

займу, % годовых

Libor+1,5%

Количество процентных (купонных)

периодов

-

Наличие просрочек при выплате

процентов по кредиту (займу), а в случае

их наличия – общее число указанных

просрочек и их размер в днях

Нет

Плановый срок (дата) погашения кредита

(займа)

17.03.2019

Фактический срок (дата) погашения

кредита (займа)

действующий

Иные сведения об обязательстве,

указываемые эмитентом по собственному

усмотрению

-

Вид и идентификационные признаки обязательства

2. Кредитный договор, ГПН-11/12200/01079/Р от 29.04.2011